この記事では、投資の効率性を表す指標であるシャープ・レシオを紹介するとともに、代表的な米国株セクターETFのシャープ・レシオを計算・比較していきます。

以下の方におすすめの記事です。

何を基準に投資商品を決めていますか?

個別株にしてもETFや投資信託にしても、投資先の商品を決める時は何を基準にしていますか?

個別株であれば、その会社の財務状況や事業内容、ETFや投資信託であれば、対象セクターや投資先のテーマ、経費率など、様々あると思います。

私は個別株よりもETFや投資信託が主な投資先です。ETFや投資信託の投資先を決める時は、上で挙げた内容を確認しますね。あと、過去の平均リターンもチェックしてしまいます。

過去のリターンだけで投資対象を決めるのは危険?

リターンと対になる指標と言えばリスクがあると思います。リターンとリスクをしっかりと比較している方も多いと思いますが、私はこれまで、どちらかというとリターンを重視しがちでした。年平均換算で過去にこれだけリターンがあるからこれは良い投資商品だ、といったように考えがちでした。

しかし、平均リターンが良いからと言って、将来もそのリターンが得られるとは限りません。基になっているのが過去のデータなので。また、期待リターンが同じだったとしても、リスクが大きいと株価の変動が大きくなるので扱いが難しくなります。リスクが価格が上昇する方向に働くのであればまだしも、暴落となった場合に適切な対処ができるのかという問題もあります。

では、リスクも考慮しつつ良い投資商品を見つける方法はないのか?そんな時に使えるのが、シャープ・レシオという指標です。

シャープ・レシオとは

シャープ・レシオ(Sharpe Ratio)は、リターンとリスクの比で表される指標です。1966年に経済学者のウィリアム・シャープ(William Sharpe)氏が提案しました。シャープさんが考えた比率(レシオ)だから、シャープ・レシオですね。鋭い方のシャープ(Sharp)だと思ったら違いました。

一般的に、リターンは高い方が、リスクは低い方が良いですよね。リターンが高く、リスクが低い商品はシャープ・レシオの値が大きくなります。反対に、リターンが低く、リスクが高い商品はシャープ・レシオが小さくなります。シャープ・レシオは投資の効率性を測る指標と言われていて、値が大きい方が効率が良い投資先だということになります。

米国株セクターETF別の比較

せっかくシャープ・レシオについて学んだので、実際に使ってみたくありませんか?私は使ってみたくてうずうずしています(笑)個別株で比較しだすと際限がないので、米国株セクターETFのシャープ・レシオを計算して、比較してみることにしました。

米国株セクターETF

一般的に、米国株は11のセクターに分けられます。さらに、これらのセクターに属する銘柄を対象にしたセクターETFというものが存在します。それを整理したのが下表です。

| セクター | ステート・ストリート | バンガード |

| エネルギー | XLE | VDE |

| 公益事業 | XLU | VPU |

| 生活必需品 | XLP | VDC |

| 金融 | XLF | VFH |

| 素材 | XLB | VAW |

| ヘルスケア | XLV | VHT |

| 資本財 | XLI | VIS |

| 一般消費財 | XLY | VCR |

| 情報技術 | XLK | VGT |

| 通信サービス | XLC | VOX |

| 不動産 | XLRE | なし |

セクターETFを提供しているのはステート・ストリート社とバンガード社です。ステート・ストリートは、11セクターすべてのセクターETFを提供しています。一方で、バンガードは不動産セクターを除く10セクターのセクターETFを提供しています。網羅性という意味ではステート・ストリートのETFで比較したい気持ちもあるのですが、私が保有するセクターETFはすべてバンガードのものだということもあり、今回はバンガードが提供するセクターETFを対象に分析をしてみました。

シャープ・レシオの計算方法

シャープ・レシオはリターンとリスクの比で表されると書きました。ただ、正確には「(平均リターン-無リスク資産利子率)/標準偏差」という式で計算されるようです。無リスク資産利子率というのは、リスクのない資産の利子率のことです。リスクなしで受け取れるリターンは投資リターンから差し引かれるべきだよね、という考えから設定されているようです。値には無担保コールレートなるものを使ったりするそうですが、私はピンとこないので、楽天銀行の普通預金金利である0.1%を採用します。この程度であれば0%としてしまってもよさそうですが、折角なので考慮しておきます。

平均リターンとリスクは、バンガード社のサイトにある各ETFの2008年から2020年までの単年リターンを基に計算しました。

結果

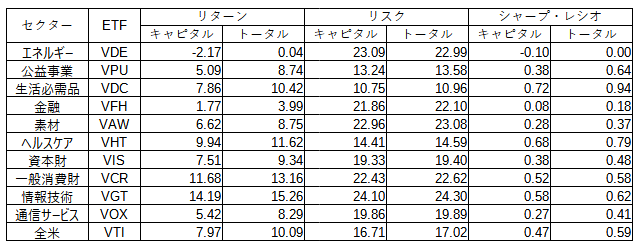

バンガード社のセクターETFのリターン、リスク、シャープ・レシオを整理したのが下表です。「キャピタル」はキャピタルリターン、「トータル」はインカムリターンも合わせたものとなっています。単位は「%」です。比較対象としてVTIの結果も載せました。

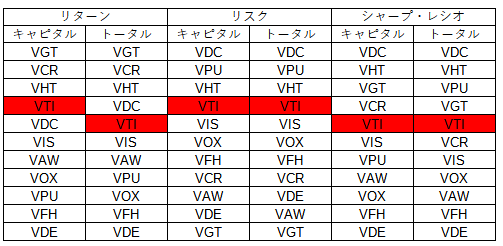

さらに、各項目、値が良い順にETFを並べ替えたのが下表です。

「リターン」と「シャープ・レシオ」は降順、「リスク」は昇順で並べています。

また、ベンチマークとしてVTIを赤色にしています。

トータルリターンに基づくシャープ・レシオを見ると、VDC、VHT、VPUの順番で値が大きかったです。生活必需品、ヘルスケア、公益事業と、いずれも安定したセクターとして知られている印象です。リスクは低めでリターンもそれなりに高いという理由でこの位置に来ているのかなと思います。

これらに続くのがVGTです。情報技術ということで、GAFAMのうちAppleとMicrosoftが含まれています。この2社だけで全組み入れ銘柄の3分の1を占めています。そのため、リターンがトップなのは納得できるところだと思います。一方でリスクも最も高くなっており、かなり両極端なETFになってますね。ただ、対象にした過去15年間に限ると、単年リターンがマイナスになっているのは、15年のうち2年だけなので、リスクは上振れの方に働いているものと思われます。

一方で、VDEが思いのほか悪い成績で少し驚きました。インカムリターンを含めてトータルリターンがようやくプラスになるということで、直近15年間は厳しかったようです。

まとめ

いかがだったでしょうか?

あくまで本記事の結果からのみで考えると、安定・効率を求めるのであれば、VDC、VHT、VPUが良い選択肢でしょうか。VPUはトータルリターンでほかの2ETFに劣るものの、インカムゲインは最も多いです。今後も情報技術の成長を信じるのであればVGTでしょうか。これら以外だと、VTI(やVOO)で良いのかなという気もします。

セクターETFの分析については、そこまで真新しい結果は出てこなかったのかなと思いつつ、各セクターETFの特徴を改めて確認できたのでよかったのかなと思います。もちろん、シャープ・レシオが絶対的な指標だというわけではありませんが、シャープ・レシオを上手く活用してリスクを適切に分析できるようになれるとよいですね。

調べ始めると分からないことが多すぎて、この記事を書き始めてから公開するまで結構時間を要してしまいました。シャープ・レシオについてはもちろんですが、リターンやリスクのことについて考えているうちに、算術平均や幾何平均、標準偏差といった、昔、勉強した覚えのある内容や、一括投資が良いのか、積立投資が良いのか、という単純に気になる内容まで調べが及んでしまい、発散してしまいそうになりました。自分の知識の足りなさを痛感しましたね。だんだんと知識・経験を身に付けていこうと思います。

ブログランキングに参加しています。よろしければ応援お願いします。

にほんブログ村

コメント